Bon-Pflicht: Jetzt elektronisch Kasse machen

Auch landwirtschaftliche Betriebe mit Direktvermarktung müssen sich auf die Auswirkungen der Bon-Pflicht einstellen. Dabei gelten unterschiedliche Anforderungen. Jetzt ist der optimale Zeit für die Umstellung auf ein elektronisches Kassensystem.

Von Henning Hüner, Fachanwalt für Steuerrecht

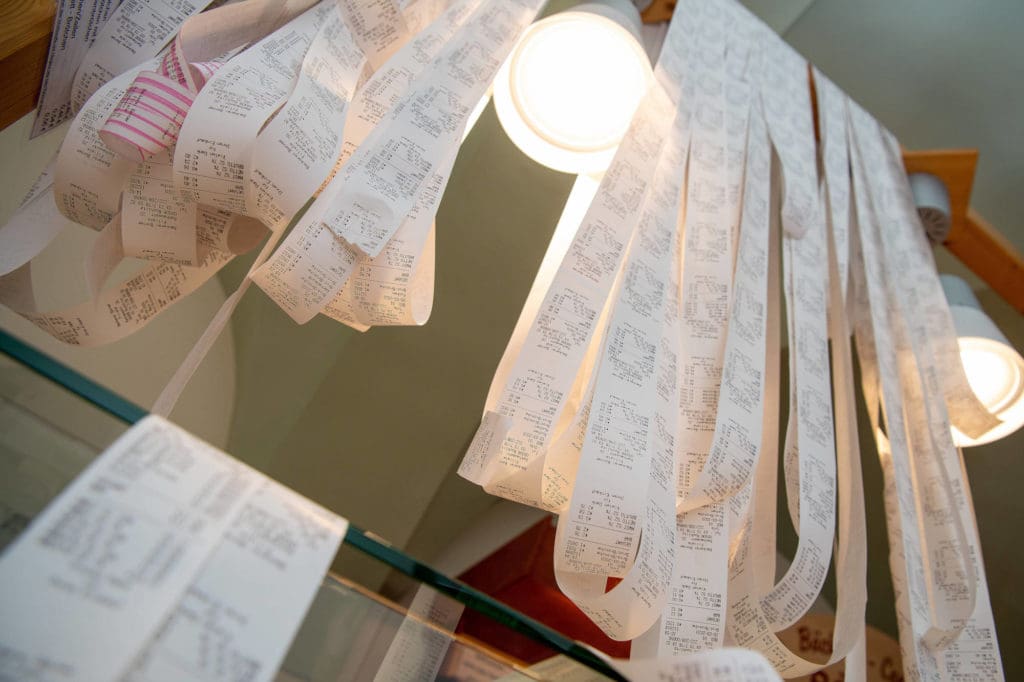

In der Direktvermarktung müssen zukünftig auch landwirtschaftliche Betriebe einige gesetzliche Neuerungen beachten, um eine ordnungsgemäße Buchführung vorweisen zu können. Die größte mediale Aufmerksamkeit erhielt wohl in diesem Zusammenhang die ab dem 1. Januar 2020 geltende Bon-Pflicht. Wahrscheinlich deswegen, weil im Zeitalter der Digitalisierung die Verpflichtung zur Ausgabe eines Papier-Bons bei einem elektronischen Kassensystem anachronistisch wirkt.

Landwirtschaftsbetriebe tätigen bei der Direktvermarktung oftmals erhebliche Barumsätze. Diese werden unterschiedlich vereinnahmt. Die „Kasse des Vertrauens“ etwa beim Straßen- oder Feldverkauf ist immer noch genauso präsent, wie das PC-gestützte Kassensystem in einem Hofladen oder Hofcafe. Je nachdem, welche Formen der Direktvermarktung betrieben werden, gelten unterschiedliche Anforderungen seitens der Finanzverwaltung. Tatsächlich Neuerungen ergeben sich für Landwirte aber speziell nur bei der Zuhilfenahme elektronischer Aufzeichnungssysteme, speziell den elektronischen Registrierkassen oder dem PC-Kassensystem.

Durch das umgangssprachlich als Kassengesetz bezeichnete Gesetzgebungsverfahren hat der Gesetzgeber eine Regelung geschaffen, wonach bei der Verwendung elektronischer Aufzeichnungssysteme spezielle Anforderungen gelten, die Manipulationen bei der Aufzeichnungserstellung aber auch nachträglich verhindern sollen. In diesem Zusammenhang wurde auch die Bon-Pflicht eingeführt.

Bon-Pflicht gilt seit Anfang des Jahres

Mit Bon-Pflicht ist die nunmehr geltende Belegausgabepflicht gemeint. Landwirtschaftsbetriebe, die elektronische Aufzeichnungssysteme verwenden, sind ab dem 1. Januar 2020 verpflichtet, für jeden Geschäftsvorfall dem Kunden ungefragt einen Beleg „in die Hand zu drücken“. Auch wenn der Kunde den Beleg auf Nachfrage ablehnt, bleibt die Verpflichtung bestehen, den Beleg auszuhändigen. Ein Irrtum in diesem Zusammenhang ist der Glaube, dass es eine Übergangsregelung gebe, beziehungsweise die Belegausgabe erst ab 30. September 2020 kontrolliert würde. Nein: Kontrollen seitens der Finanzverwaltung sind bereits jetzt möglich. Eine Strafvorschrift für „Belegverweigerer“ gibt es aber noch nicht. Es liegt aber ein Mangel in der Kassenführung vor, konkret ein Verstoß gegen die Grundsätze der ordnungsgemäßen Buchführung, was den Fiskus zu Hinzuschätzungen zum Gewinn berechtigt, die für den Steuerpflichtigen Steuernachzahlungen bedeuten. Ob der Kunde den Beleg mitnimmt oder zurücklässt, bleibt dem Verbraucher überlassen. Die Entsorgung des Belegs durch den Landwirt dürfte aber zulässig sein; wenngleich zu prüfen bleibt, ob es sich bei dem Thermopapier nicht um Sondermüll handelt, der nach speziellen gesetzlichen Vorschriften zu entsorgen wäre.

Die Bon-Pflicht gilt ausdrücklich nur in den Fällen, in denen der Landwirtschaftsbetrieb ein elektronisches Aufzeichnungssystem verwendet. Die Belegausgabepflicht gilt deshalb nicht, wenn eine offene Ladenkasse verwendet wird. Dies ist zum Beispiel der Fall bei der „Kasse des Vertrauens“ etwa beim Straßen- oder Feldverkauf. Derartige Abrechnungen sind grundsätzlich auch (noch) zulässig, da sich der Gesetzgeber bei der Einführung der Anforderungen an elektronische Aufzeichnungssysteme ausdrücklich gegen eine Registrierkassenpflicht entschieden hat. Es sind bei offenen Ladenkassen aber die gesetzlichen Vorschriften zu beachten, was wegen der formellen Hürden grundsätzlich mit einem erheblichen Zeit- und damit Kostenaufwand verbunden ist.

Über den Autor

Henning Hüner ist Fachanwalt für Steuerrecht / Landwirtschaftliche Buchstelle bei wetreu BLB Steuerberatungsgesellschaft KG in Nauen

Neben dem Papier-Bon ist auch ein digitaler Kassenzettel zulässig, kurz eBon. Im landwirtschaftlichen Umfeld wird man diesen jedoch derzeit eher selten finden. Dies setzt nämlich voraus, dass dem Kunden der eBon elektronisch verfügbar gemacht werden kann/muss; nur sichtbar machen an der Kasse zum Beispiel via Display, genügt nicht. Im Lebensmitteleinzelhandel geschieht die Zurverfügungstellung des eBons beispielsweise derzeit über Payback-Systeme. Alternativ könnte dies im kleinstrukturierten Bereich der landwirtschaftlichen Direktvermarktung derart geschehen, indem dem Kunden der eBon über einen sogenannten QR-Code zur Verfügung gestellt wird.

Nur noch eBons anzubieten, geht jedoch auch nicht. Der Kunde könnte auch einen ausgedruckten Bon haben wollen, die Wahlmöglichkeit steht ihm zu.

Letztlich müssen die Belege seit dem 1. Januar 2020 zusätzliche Angaben enthalten. Bis Ende des letzten Jahres waren auf sogenannten Kleinbetragsrechnungen bis 250 € folgende Angaben erforderlich:

- vollständiger Name,

- vollständige Anschrift des leistenden Unternehmers,

- Ausstellungsdatum,

- Menge und Art der gelieferten Gegenstände oder der Umfang und die Art der sonstigen Leistung,

- Entgelt und der darauf entfallende Steuerbetrag in einer Summe,

- anzuwendender Steuersatz.

- Seit dem 1. Januar 2020 werden zusätzlich verlangt:

- der Zeitpunkt des Vorgangsbeginns und -endes,

- Transaktionsnummer,

- Seriennummer des elektronischen Aufzeichnungssystems.

Das Gesetz sieht letztlich die Möglichkeit vor, sich von der Belegausgabepflicht befreien zu lassen, sofern dies eine unzumutbare Belastung für den Betrieb darstellt. Beim Verkauf von Waren an eine Vielzahl von nicht bekannten Personen können die Finanzbehörden von einer Belegausgabepflicht befreien. Die Anwendung der Befreiung dürfte jedoch eher eine tatsächliche Ausnahme sein.

Zertifizierte Sicherheitseinrichtung

Ab dem 1. Januar 2020 müssen zudem alle elektronischen Aufzeichnungssysteme mit einer technischen Sicherheitseinrichtung (TSE) versehen sein. Die TSE soll verhindern, dass Kassendaten manipuliert werden. Wie diese Sicherheitseinrichtung beschaffen sein muss, wird in technischen Richtlinien festgelegt, die das Bundesamt für Sicherheit in der Informationstechnik vorgibt. Nur wenn die Kassenmodule genau diesen Vorgaben entsprechen, können sie zertifiziert werden. Nur Kassensysteme mit einer zertifizierten TSE im Kassensystem entsprechen allen gesetzlichen Vorgaben.

Das TSE hat dabei aus folgenden Bestandteilen zu bestehen:

- Sicherheitsmodul,

- Speichermedium,

- einheitliche digitale Schnittstelle.

Das Kriterium „Sicherheitsmodul“ umschreibt die Anforderung, dass mit Ablage der Einzeldaten im System diese elektronischen Aufzeichnungen die inhaltliche Unveränderbarkeit (Festschreibung) gewährleisten müssen, bzw. müssen Änderungen im Rahmen einer Historie nachvollziehbar sein. Nach dem Kriterium „Speichermedium“ muss die unveränderbare Speicherung für den Aufbewahrungszeitraum von zehn Jahren sichergestellt sein. Letztlich hat der Steuerpflichtige auch über eine „einheitliche digitale Schnittstelle“ dafür zu sorgen, dass die Einzeldaten von der Finanzverwaltung exportiert und in einem für die Finanzbehörden lesbaren Format zur Verfügung gestellt werden können.

Ab 1. Januar 2020 von Kassenherstellern in Verkehr gebrachte elektronische Aufzeichnungssysteme, Software für elektronische Aufzeichnungssysteme und zertifizierte technische Sicherheitseinrichtungen müssen den oben genannten Voraussetzungen entsprechen. Der Vertrieb unzureichender Technik ist nunmehr auch gesetzlich verboten! Daraus dürfte abzuleiten sein, dass die nunmehr verkauften Kassensysteme den neuen Anforderungen entsprechen dürften.

Eigentlich sollte die Nachrüstung der Kassen bereits Ende 2019 abgeschlossen sein, sodass ab 1. Januar 2020 die Neuregelung in Kraft tritt. Allerdings stand im September 2019 noch kein einziges System zur Verfügung, das zertifiziert war. Auch aktuell sind die Systeme für die meisten Kassen noch nicht verfügbar. Deshalb hat das Bundesfinanzministerium dem Steuerpflichtigen eine Nachrüstzeit bis Ende September 2020 zugestanden. Achtung: Die Bonpflicht gilt dennoch schon ab 1. Januar 2020.

Auch wenn die Übergangsfrist zum 30. September 2020 zu Jahresbeginn noch weit weg zu sein scheint, empfiehlt es sich, die Kassen so bald wie möglich mit der TSE ausstatten zu lassen. Erfahrungsgemäß ist die Nachfrage bei den Kassenherstellern bei solchen Umbrüchen immens, sodass es schwierig werden dürfte, einen zeitnahen Termin zu bekommen. Gleichfalls ist derzeit nicht absehbar, dass es weitere zeitliche Zugeständnisse der Finanzverwaltung geben wird.

Zudem gibt es Kassensysteme, die erst bis zum 31. Dezember 2022 nachgerüstet werden müssen. Dabei handelt es sich um Kassen, die:

- nach dem 25. Oktober 2010 und vor dem 1. Januar 2020 angeschafft worden sind (entscheidend ist das Datum der Anschaffung durch den Anwender, nicht ob es zu dem Zeitpunkt eine neue oder gebrauchte Registrierkasse war),

- den Anforderungen der GOBD entsprechen (GOBD: Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff),

- nicht aufrüstbar mit einer zertifizierten TSE sind.

Zusätzliche Mitteilungspflichten

Seit dem 1. Januar 2020 müssten Steuerpflichtige eigentlich auch ihr elektronisches Aufzeichnungssystem an das zuständige Finanzamt nach amtlich vorgeschriebenem Vordruck mitteilen. Demnach sind folgende Angaben zu machen:

- Name des Steuerpflichtigen,

- Steuernummer des Steuerpflichtigen,

- Art der zertifizierten technischen Sicherheitseinrichtung,

- Art des verwendeten elektronischen Aufzeichnungssystems,

- Anzahl der verwendeten elektronischen Aufzeichnungen,

- Seriennummer des verwendeten elektronischen Aufzeichnungssystems,

- Datum der Anschaffung des verwendeten elektronischen Aufzeichnungssystems,

- Datum der Außerbetriebnahme der verwendeten elektronischen Aufzeichnungssysteme.

Die Mitteilung ist innerhalb eines Monats nach Anschaffung oder Außerbetriebnahme des elektronischen Aufzeichnungssystems zu erstatten. Unternehmer können dieser Pflicht derzeit jedoch (noch) nicht nachkommen, da eine entsprechende elektronische Übermittlungsmöglichkeit an die Finanzbehörden noch nicht zur Verfügung steht. Die Meldepflicht ist deshalb ausgesetzt, bis diese Übertragungsmöglichkeit besteht.