Beratung: Wie komme ich aus der Krise?

Wie halte ich Kurs in wirtschaftlich stürmischen Zeiten? Wie manage ich die Krise? Zu dieser Frage hat Lennart Pötting von der Beratung LBB Göttingen auf dem 11. Agrarkonvent eine Reihe hilfreicher Tipps gegeben.

Von Klaus Meyer

Wirtschaftlich stürmische Zeiten sind eine Gefahr, bei der der Untergang des „Schiffes“ drohen kann. In einer solchen Situation ist die gesamte Mannschaft gefordert, aber genauso wichtig ist ein erfahrener und starker Kapitän. Gleichzeitig können hohe Wellen aber auch eine Herausforderung für das Gesamtunternehmen sein. Wie hoch die Wellen in den letzten Jahren schwappten, hat der Berater Lennart Pötting von der LBB Göttingen im Fachforum an verschiedenen Beispielen dargestellt. So konnten zum Beispiel in den letzten 24 Jahren die Milchviehbetriebe im Durchschnitt nur in fünf Jahren ihre Vollkosten decken. Das sind Ergebnisse aus dem Arbeitskreis Milchvieh des Beratungsunternehmens, wobei der größte Teil der Kunden aus Ostdeutschland kommt. Die Milchviehhalter leben also schon länger mit rauer See.

Etwas anders sieht es bei den Ackerbauern aus. Hätte man Landwirte vor fünf Jahren gefragt, wo sie die größte Gefahr sehen, wäre die Antwort „sinkende Preise“ gewesen. Wenn man die Landwirte heute fragte, würden die meisten sagen „zu geringe Erträge“. Die geringen Erträge in den letzten zwei Jahren haben sich mehr auf die Wirtschaftlichkeit ausgewirkt als in den vorherigen Jahren geringere Preise. So ist zum Beispiel für zehn Referenzbetriebe (bessere Standorte) im letzten Wirtschaftsjahr erstmals seit zehn Jahren im Vertikalvergleich die Grundrente mit 300 €/ha unter die Flächenkosten (knapp über 400 €/ha) gesunken. Die Grundrente ist der Betrag, der zur Entlohnung der Fläche zur Verfügung steht. Deshalb muss es das Ziel sein, dass die Flächenkosten unterhalb der Grundrente liegen. In den neun Jahren davor lag die Grundrente beziehungsweise der Unternehmergewinn zwischen 100 und 780 €/ha.

Unsicherheit von politischer Seite

Die Aussichten sind laut Pötting auch nicht gerade motivierend für die Betriebsleiter. Von politischer Seite drohen folgende Unsicherheiten, die zu Problemen auf der Leistungsseite führen können:

- der Wegfall von Wirkstoffen für den Pflanzenschutz,

- die EU-Betriebsprämie sinkt eventuell auf nur noch 200 €/ha,

- die neue Düngeverordnung begrenzt das Ertragspotenzial,

- und die Folgen hinsichtlich der Restriktionen zur Reduzierung der Kohlendioxidemissionen und der Förderung der Biodiversität.

Auf der Kostenseite sieht es etwas besser aus. Bei den Saatgut- und Düngerkosten werden die Veränderungen wahrscheinlich nicht sehr groß sein. Beim Pflanzenschutz sieht Pötting eher sinkende Kosten aufgrund der begrenzten Einsatzmöglichkeiten. Die Maschinenkosten werden wahrscheinlich leicht steigen wie in der Vergangenheit auch. Mehr Probleme könnte der Personalbereich bereiten. Pötting hält die Lohnkosten im Vergleich zu anderen Branchen zum Teil für sehr gering. Die Landwirtschaft ist seiner Meinung nach in einer Zwickmühle. Die wirtschaftliche Situation der Landwirte ist in den letzten Jahren immer schlechter geworden und den anderen Branchen, mit denen die Landwirtschaft um Mitarbeiter konkurriert, ging es in den letzten Jahren relativ gut. Die Kosten für Personal werden also steigen müssen. Noch größer sieht der Berater das Problem auf der Leitungsebene. Wenn der Herdenmanager oder der Feldbauleiter den Betrieb verlassen, ist Ersatz nur schwer zu bekommen.

Berater: Zwei Drittel der Betriebe im Krisenmodus

Pötting und seine Beraterkollegen schätzten, dass zwei Drittel der Betriebe in den Krisenmodus geschaltet haben. Bei denen geht es nur noch ums Überleben, Wachstumsüberlegungen haben sie keine mehr. Bei diesen Betrieben ist der Erhalt der Rentabilität deutlich hinter den Aspekt einer ausreichenden Liquidität gerückt. Solche Betriebe versuchen nur noch, ihre Zahlungsfähigkeit zu erhalten und die Verbindlichkeiten zu bedienen. Der Berater berichtete, dass bei vielen Betrieben die kurzfristigen Verbindlichkeiten zunehmen. Das Zinsniveau ist aktuell sehr niedrig, trotzdem berichten viele Betriebe, dass sie bei ihren Erntefinanzierungen über den Landhändler mehr als 7 % Zinsen zahlen. Solch hohe Zinssätze sind für vele nicht lange tragbar. So teuer sollten sich Landwirte nicht ihre Liquidität erkaufen. Insgesamt wird der Kapitaldienst immer mehr zur Belastung.

Der Berater hat drei verschiedene Krisensituationen vorgestellt, in denen sich Agrarunternehmen eventuell wiederfinden können:

Die strategische Krise steht am Anfang. Ein Ackerbaubetrieb kann zum Beispiel in dieser Situation mit dem gestiegenen Pachtniveau nicht mehr mithalten bzw. keine Flächen neu kaufen. Wenn deshalb Flächen nicht mehr gehalten werden können, verliert der Betrieb seine Produktionsgrundlage und das Geschäftsmodell ist in Gefahr. Ein weiterer Indikator für diese Krise ist, wenn wichtige Mitarbeiter das Unternehmen verlassen. Damit geht auch Wissen verloren. Ein Betrieb in dieser Situation, in der strategischen Krise, kann laut Pötting die große Krise noch vermeiden: „Es kann noch reagiert werden.“

Die Ertragskrise ist die nächste Stufe. Hier erwirtschaftet der Betrieb kaum noch Gewinne. Das Eigenkapital nimmt stetig ab. Die Rücklagen auf Spar- und Tagesgeldkonten schrumpfen von Jahr zu Jahr. Die Liquidität wird immer weniger. Das laufende Konto bleibt ganzjährig im Minus. „Auch in dieser Situation gibt es noch Werkzeuge, um das Ruder herumzureißen“, erläuterte Pötting. Trotzdem sei es fünf vor zwölf und es müsse reagiert werden.

Mit der Liquiditätskrise schaltet die Ampel auf Rot. Die Lieferantenkredite nehmen in Anzahl und Höhe zu. Der Anteil der kurzfristigen Verbindlichkeiten am Gesamtfremdkapital wird immer mehr, d. h. die langfristigen Bankdarlehen werden durch die Aufnahme von kurzfristigen Verbindlichkeiten getilgt. Die Verbindlichkeiten steigen kontinuierlich an, ohne dass Nettoinvestitionen erfolgen. Ersatzinvestitionen werden mit Fremdkapital finanziert. Kurz vorm Kentern ist das Schiff, wenn die Banken nicht mehr zu Umschuldung oder zur weiteren Kreditgewährung bereit sind. In einer solchen Situation befindet sich der Betrieb in der Krisenbewältigung.

Wie kurzfristig in der krise reagieren?

Droht das Schiff zu sinken, muss externe Hilfe in Anspruch genommen werden. Das kann laut Pötting ein Unternehmensberater, der Steuerberater oder auch die Bank sein. Der Betriebsleiter muss Vertrauen zu der Person haben können. Sie muss aber unabhängig sein und einen externen Blick auf das Unternehmen haben, damit sie neutral beraten kann. Oberstes Ziel muss die Sicherung der Zahlungsfähigkeit sein, die Liquidität geht vor Rentabilität. Dazu braucht der Betriebsleiter Kenntnis über seine eigenen Zahlen und den voraussichtlichen Liquiditätsbedarf. In einer Krisensituation dürfen nur die aktuell notwendigsten Investitionen getätigt werden. Besteht Klarheit über die Situation, sollte gemeinsam mit dem Berater ein Gespräch mit der Bank gesucht werden.

Liquidität

Liquidität ist die Fähigkeit, seinen Zahlungsverpflichtungen jederzeit termingerecht nachzukommen.

Stabilität ist die Fähigkeit, Rentabilität und Liquidität auch unter veränderten ökonomischen Bedingungen aufrechterhalten zu können. Das bedeutet, dass trotz schlechter Ernten keine wirtschaftlichen Probleme im Betrieb auftreten.

Rentabilität beschreibt die Wirtschaftlichkeit des Faktoreinsatzes im Unternehmen. ■

Als erstes rät Pötting Liquiditätsreserven aufzudecken. Dazu gehört die Schließung von Betriebszweigen mit negativem Cashflow. Nicht betriebsnotwendiges Kapital sollte liquidiert werden. Das können Anteile an Unternehmen, an Wohnungsbaugesellschaften sein oder ein paar Hektar Wald. Vorräte und Forderungen sollten ebenfalls liquidiert werden, also zum Beispiel schnell die Ernte verkaufen. Das wichtigste ist, die Liquidität zu generieren.

Auch auf der Passiva-Seite gibt es Handlungsempfehlungen. Es müssen Finanzierungskonzepte ausgearbeitet werden. Dazu gehört es, kurzfristige Kredite zu strecken bzw. umzufinanzieren. Teure Kontokorrent- und Lieferantenkredite sollten umgeschuldet werden. Ist ein Ende der Liquiditätskrise abzusehen, weil zum Beispiel in weiterer Zukunft mit höheren Preisen gerechnet werden kann, sollte mit der Hausbank über Tilgungsaussetzungen verhandelt werden. Im Notfall müssen auch Flächen verkauft werden.

Verbindlichkeiten anpassen

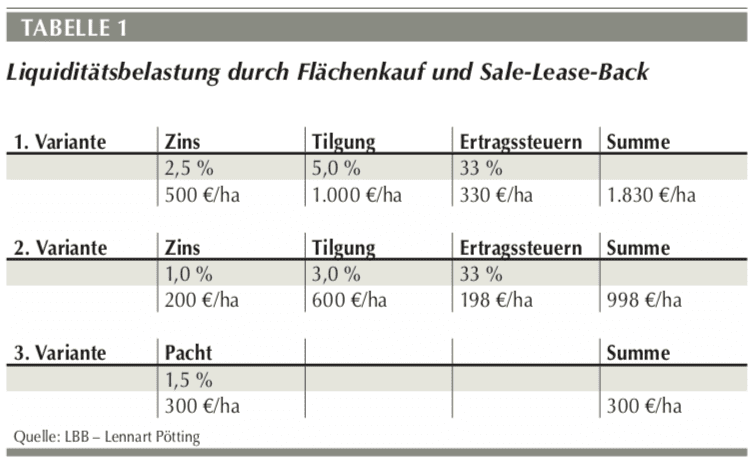

Landkauf ist eine relativ teure Investition. Es fallen Zinsen und Tilgung an. Da die Tilgung vom versteuerten Gewinn geleistet wird, belasten die Ertragssteuern die Liquidität zusätzlich. Beispiel (siehe Tabelle): Es wurde ein Hektar Land für 20.000 € gekauft. Mit 2,5 % Zinsen, 5 % Tilgung und 33 % Ertragssteuern auf die Tilgung kommt man auf eine Liquiditätsbelastung von 1.830 €/ha. Das wäre die Ausgangslage. Als Option könnte man die Laufzeit des Kredits von 20 auf 33 Jahre verlängern. Dann würde die Belastung der Liquidität durch 1 % Zins, 3 % Tilgung und die 33 % Steuern auf 998 €/ha sinken. Eine weitere Möglichkeit wäre das Verkaufen der Fläche und gleichzeitige Zurückpachten, das sogenannte Sale-Lease-Back. Im Beispiel von Pötting wird die Fläche für 1,5 % der Summe zurückgepachtet. Damit liegt die Liquiditätsbelastung nur noch bei 300 €/ha. Die Höhe des Verkaufspreises ist bei diesen Verfahren natürlich entscheidend. Der Verkäufer möchte auf der einen Seite einen hohen Verkaufspreis, muss dann auf der anderen Seite aber auch eine hohe Pacht zahlen, insbesondere wenn der Pachtzins noch höher liegt. Dann kommt laut Pötting vielleicht auch ein reiner Verkauf infrage.

Die beschriebenen Maßnahmen führen zur Sicherung der Liquidität und Stabilität. Eine überdurchschnittliche Rentabilität benötigen Wachstumsbetriebe, gewachsene Betriebe mit geringer Eigenkapitalquote, Neueinsteiger und Betriebe mit geklärter Generationsfolge.

Als nächstes erläuterte Pötting, wie man eine überdurchschnittliche Rentabilität erreicht, also sozusagen dem Sturm ausweicht. Als erstes muss der Betriebsleiter wissen, was in seinem Unternehmen los ist. In welchen Betriebszweigen mache ich Gewinn? Worin bin ich gut? Wo mache ich nur Verlust?

„Eine erfolgreiche Produktion ist der Königsweg“

Lennart Pötting

Basis für eine hohe Rentabilität ist, dass man gut ist in dem, was man tut. Pötting hat das an den besten 25 % der Milchviehbetriebe im Arbeitskreis des Beratungsunternehmens erläutert. Während der Durchschnitt über 24 Jahre nur in fünf Jahren ein positives Unternehmensergebnis erreicht hat, hat das obere Viertel in den letzten 17 Jahren nur in drei Jahren einen Verlust verzeichnet. „Eine erfolgreiche Produktion ist der Königsweg“, erläuterte der Berater. Obwohl alles gut läuft, sollte man trotzdem hinterfragen, ob der Betriebszweig langfristig eine Perspektive hat. Wenn man zum Beispiel erfolgreich in der Ferkelproduktion ist, aber in der Sauenhaltung die Anforderungen immer weiter hochgeschraubt werden, dann kann auch der aktuelle Erfolg nicht für die Zukunft reichen. Trotzdem sind die Gespräche mit den Banken immer leichter, wenn man zu den besten 25 % gehört. Das Vertrauen in erfolgreiche Unternehmen ist höher.

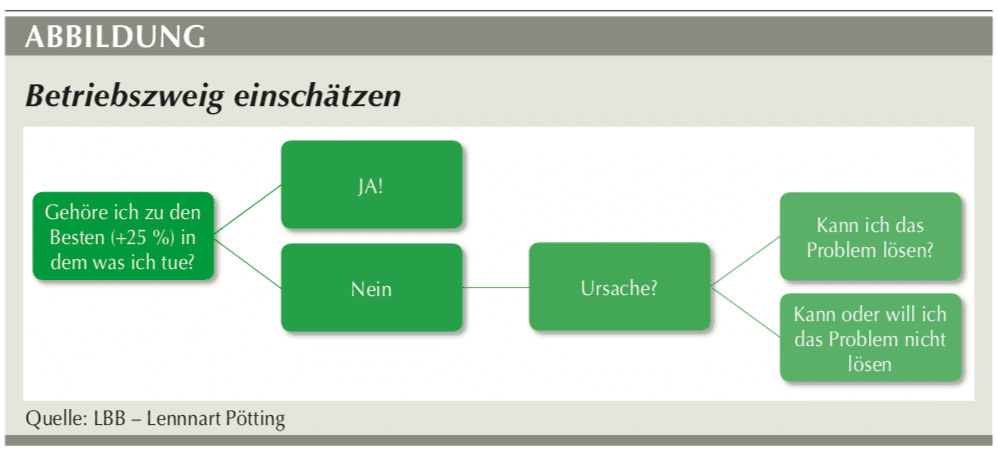

Wenn man nicht zu den 25 % der Besten gehört, sollte man sich fragen warum. Wo liegen die Ursachen dafür? Für die Ursachenforschung bietet sich ein Unternehmensvergleich an. Im Vergleich mit anderen Unternehmen erkennt man relativ schnell, ob zum Beispiel der Milchpreis zu schlecht, die Futter- oder Lohnkos- ten zu hoch bzw. die Milchleistung insgesamt zu niedrig sind.

Häufige Probleme in der Produktion sind:

- eine schlechte Organisation, zum Beispiel hohe Lohnkosten oder Übermechanisierung im Ackerbau

- schwache Erträge,

- zu hohe Flächenkosten.

Die meisten Fehler sind laut dem Berater auf den Unternehmer zurückzuführen. Wenn die Ursachen für das schwache Ergebnis gefunden wurden, stellen sich im Prozess der Fehlerbehebung folgende Fragen:

- Wie setzte ich die geplante Maßnahme um?

- Reicht die geplante Maßnahme aus?

- Wie lange brauche ich für die Umsetzung Ein Zeitplan ist wichtig.

- Wie kann ich den Erfolg messen? Dafür braucht man Kennzahlen.

- Was passiert wenn ich es nicht schaffe?

Es gibt auch die Situation, dass man das Problem nicht lösen kann oder will. Pötting nannte ein einfaches Beispiel: Wenn zu teuer gebaut worden ist, kann man das im Nachhinein nicht mehr beheben. Das Problem kann also nicht gelöst werden. Man kann den Umgang mit dem Problem auch vom aktuellen Cashflow des Betriebszweigs abhängig machen. Ist er positiv, dann kann man mittelfristig bis zur nächsten großen Ersatzinvestition den Betriebszweig noch so weiterlaufen lassen. Wird kein positiver Cashflow erwirtschaftet, sollte man den Betriebszweig sofort einstellen.

Stresstest durchführen

Auch wenn aktuell die Probleme am größten sind, sollte der Betriebsleiter ebenso in die Zukunft schauen. Er sollte sich in einer Art Stresstest folgende Frage stellen:

- Was passiert mit meinem Unternehmen, wenn sich bestimmte Rahmenbedingungen ändern?

- Mit welchen Folgen muss ich rechnen, wenn die nächste Ernte wieder unterdurchschnittlich ist?

- Was passiert bei Kürzung der Direktzahlungen?

- Wie kommt mein Unternehmen mit schwankenden Milchpreisen klar?

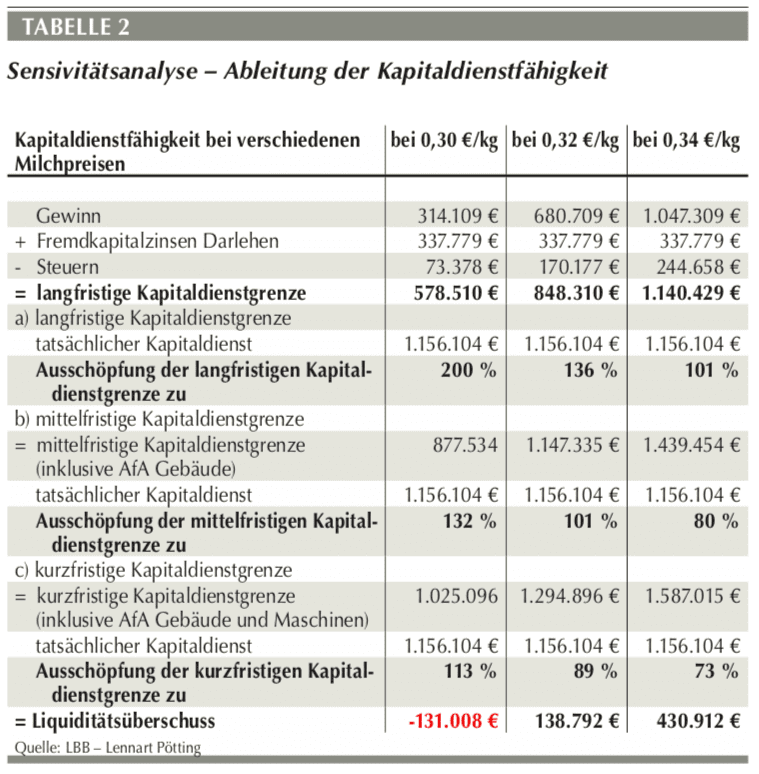

Diese Szenarien sollte man am Rechner durchspielen und dann dabei überlegen, wie man auf solche Phasen reagieren bzw. sie vermeiden kann. Bei schwankenden Milchpreisen kann man zum Beispiel anhand einer Sensitivitätsanalyse die Liquidität bei unterschiedlichen Milchpreisen berechnen. In Tabelle 2 ist dazu eine Beispielrechnung dargestellt. Es wird jeweils die Kapitaldienstfähigkeit, die Ausschöpfung der verschiedenen Kapitaldienstgrenzen und der Liquiditätsüberschuss bei 0,30, 0,32 und 0,34 €/kg Milch ermittelt. Die Kapitaldienstgrenze ist der Gewinn plus Abschreibung minus Steuern und Entnahmen. Das ist der Wert, der am Ende übrig bleibt, um den Kapitaldienst (Zinsen plus Tilgung) leisten zu können. Die Kapitaldienstgrenze ist aufgrund der schlechten Erträge in den meisten Betrieben stark heruntergegangen.

In der Ausgangsvariante mit 0,32 €/kg Milch liegt der Gewinn bei etwa 680.000 €. Mit den Fremdkapitalzinsen abzüglich der Steuern liegt die langfristige Kapitaldienstgrenze bei 850.000 €. Das ist das, was der Betrieb jährlich an Kapitaldienst leisten könnte. Tatsächlich liegt der Kapitaldienst aber bei 1.156.000 €. Rechnet man zu der langfristigen Kapitaldienst- grenze noch die Abschreibung für die Gebäude hinzu, kommt man zur mittelfristigen Kapitaldienst- grenze. Diese entspricht in etwa dem tatsächlichen Kapitaldienst. Das heißt aber auch, dass der Be- trieb für die zukünftige Ersatzinvestition des Stalles nichts ansparen kann. Zur Ermittlung der kurzfristigen Kapitaldienstgrenze wird die Abschreibung der Maschinen ebenfalls noch dazugerechnet. Bei den 0,32 €/kg Milch ergibt sich dann ein Liquiditätsüberschuss von etwa 138.792 €. Fällt der Milchpreis auf 0,30 €/kg Milch, fehlen dem Betrieb etwa 130.000 €. Spätestens hier müsste der Betrieb laut Pötting schauen, wie er dieses Defizit ausgleichen kann. Wenn er eine halbe Million Euro auf seinem Sparkonto hat, dann hält er solche Preise drei Jahre aus. Falls nicht, könnte er mit der Bank über eine Kontokorrentlinie in der Höhe verhandeln.

Beratung in der Krise – FAZIT

Das kurzfristige Ziel für alle Betriebe muss immer lauten, liquide zu sein! Die Zahlungsbereitschaft muss auch bei einer weiteren schlechten Ernte gewährleistet sein. Um rentabel und zukünftig auch weiterhin stabil zu bleiben, muss der Betriebsleiter die Zahlen des Unternehmens kennen. Schwächen müssen rechtzeitig erkannt werden. Erfolgreichen Unternehmen bieten sich zurzeit auch Chancen, denn es ist eine gute Zeit zum Wachsen.

Lesen Sie auch